Informe semanal Italpreziosi ; septiembre 18-22

Informe semanal Italpreziosi ; septiembre 18-22

Informe Semanal Septiembre 18-22

La semana se caracterizó, una vez más, por las intervenciones de los gobernadores de los bancos centrales. El miércoles 20 de septiembre se celebró el Comité Federal de Mercado Abierto (FOMC), o sea el Comité de Política Monetaria del Banco Central Americano. Aunque las intenciones de Janet Yellen de reducir el presupuesto del Instituto han sido ya ampliamente descontadas por el mercado (como pronosticado en la reunión de Junio), la perspectiva de un aumento adicional de las tasas a finales de año sorprendió a los operadores.

Específicamente, Yellen anunció que la cesión de los assett actualmente poseídos por Fed será a un ritmo de10 millones de dólar al mes (equivalente a una subida implícita de tasas de interés alrededor de 75 puntos básicos) a la que se añade la posibilidad, como anticipado antes, de un aumento adicional de 25 puntos que probablemente tendrá lugar en diciembre. Los mencionados 10 millones se convertirán progresivamente hasta 30 en 2018 por lo que se refiere a los bonos del Estado y a un máximo de 20 en el caso de otros valores. La probabilidad de subir una tasa de interés al final del año ha pasado así de 50% antes de la reunión a 67% después de la reunión.

Sin embargo, si FED ha sido "halcón" a corto plazo, a largo plazo el "objetivo" de la curva de tasas ha pasado de 3 a 2,75%. La razón de esta desaceleración radica en el hecho de que los economistas planteen un enfriamiento en el crecimiento global debido al envejecimiento de las poblaciones y a los bajos ritmos de crecimiento.

Por último, dejan perplejos, las palabras de Yellen sobre la inflación, todavía demasiado débiles (bloqueada a 1,9%, a pesar de un mercado de trabajo muy animado, cerca del pleno empleo). El número uno de FED definió la persistencia de la baja inflación "un misterio", admitiendo explícitamente que no consigue entender cuales son los factores que están empujando constantemente a la baja (o por lo meno no a la alza) el índice de precios.

Las reacciones del mercado no se han hecho esperar: la eventualidad de una alza en diciembre ha hecho que las compras en treasury y en dólar provocasen la venta de assett non-yielding como los preciosos (en primer lugar oro y plata). Al final de sesión el oro ha sido empujado hasta la prueba de 1.300 dólar por onza, mientras que la plata estaba abajo de 17 $/oz.

El jueves 21 de septiembre fue, en cambio, el turno del BCE que, en su habitual boletín mensual, subrayó una mejora general en el estado de salud de la economía europea y revisó al alza las estimaciones de crecimiento para 2017. También por Eurotower permanese la incógnita inflación: frente a una mayor participación de la mano de obra (con algunas excepciones como Italia y Eslovenia, muy por debajo de la media de otros países europeos), las estimaciones relativas a los aumentos de precios han sido revisadas a la baja. Por lo tanto, continúa la nota, el Banco “ha mantenido inalterado la orientación de política monetaria y decidirá en otoño sobre la calibración de los instrumentos de política monetaria al final del año". De hecho, el quantitative easing es, en este momento, aún necesario.

La actitud cautelosa de Fráncfort esta vez produció el efecto deseado: el euro no se fortaleció más frente al dólar. Una moneda que es demasiado fuerte podría, de hecho, dañar las exportaciones de la euro zona perjudicando todos los esfuerzos recientes para la recuperación económica. Por otro lado, si el aumento de los tipos de interés se harán esperar por mucho tiempo, a veerse afectado será principalmente el sector bancario europeo, ahora minado por la política monetaria acomodaticia de BCE.

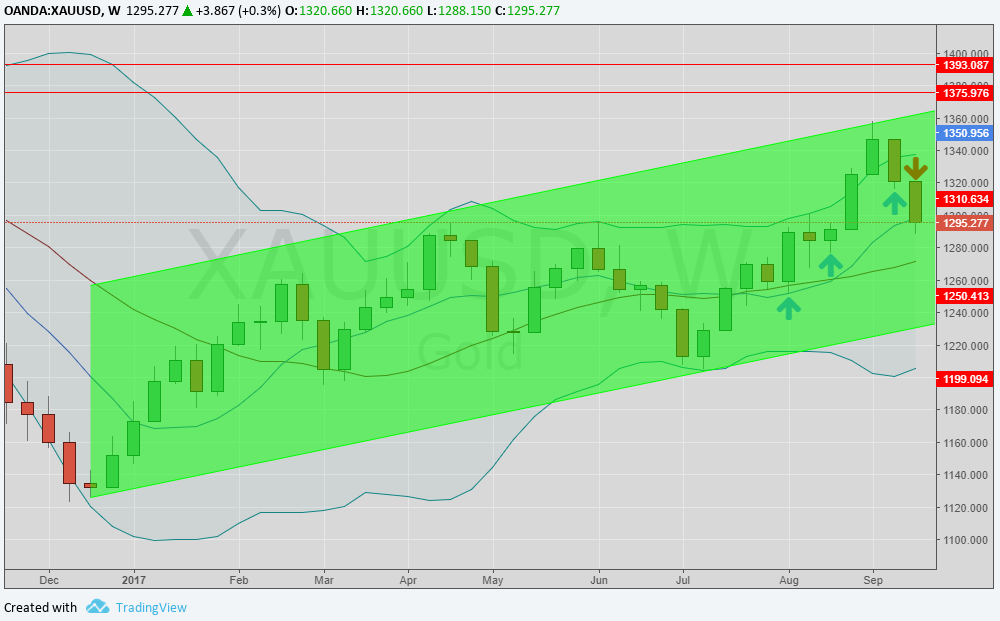

ORO (XAUUSD)

El precio continúa disminuyendo después de los recientes comentarios sobre la política monetaria de EE.UU. hechos por Fed. La hipótesis de FOMC sobre un nuevo aumento de las tasas de interés en diciembre fortaleció el dólar penalizando, por consiguente, todos los productos cotizados en dólar. Incluso las tres alzas temidas durante el 2018 no han apoyado las cotizaciones. Actualmente, siguen soportando el precio las continuas tensiones geopolíticas provocadas por Corea del Norte, sobretodo después del anuncio de Pyongyang de probar un átomo de hidrógeno en el Pacífico. A largo plazo, el panorama permanece constructivo, siendo el metal amarillo todavía dentro del canal alcista formado desde el comienzo del año. Además, Fed ha a menudo sobrestimado la inflación, un elemento, este, que deja algunas dudas sobre las trés alzas en agenda por el 2018.

Gráfico semanal XAUUSD (soportes principales y resistencias)

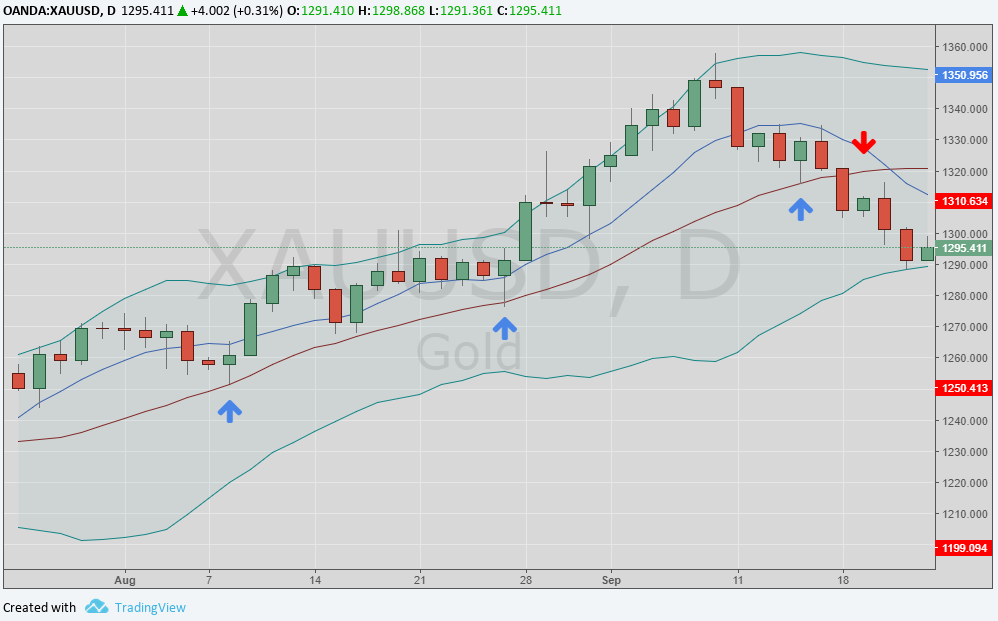

A nivel diario, el oro se ha apoyado a 1285-1290 $/oz, nivel que podría ofrecer una base sólida para un posible reinicio. Sin embargo, si la carrera a la baja continuase en la mira encontraremos primero un soporte a 1270 dólar y luego a 1250.

Gráfico diario XAUUSD

PLATA (XAGUSD)

También la plata sufrió enormemente la alza del dólar. Al igual que el oro, el metal no conseguió pasar por encima de una importante resistencia psicológica, en este caso los 18 dólar por onza. Actualmente, el precio se mueve por debajo de 17 $, después de probar el soporte a 16,80-16,90 (nivel que coincide con el promedio diario de 100 días). Esta gama de precios ha demostrado ser una base sólida en varias ocasiones este año. Si el precio sigue bajando, los primeros soportes se encontrarán en el area 16.50 - 16.35.

XAGUSD Gráfico Semanal (principals soportes y resistencias)

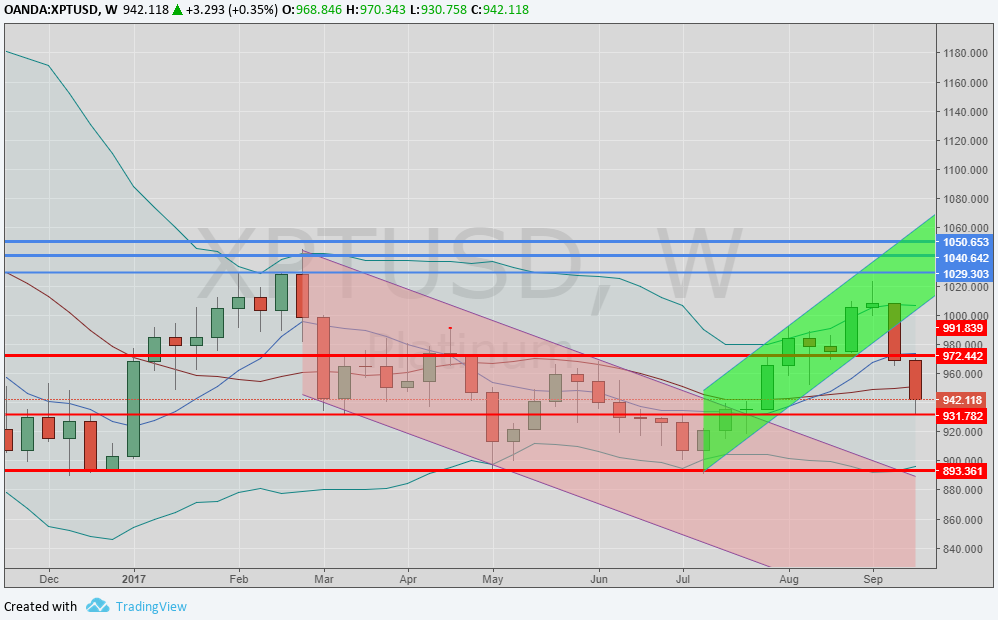

PLATINO (XPTUSD)

Segunda semana consecutiva de disminución por las cotizaciones del platino. El precio -como anticipado en el último informe- salió del canal alcista formado a mediados de Julio. Por el momento, el soporte más cercano (probado durante la semana) es de 930 $/oz, mientras que el segundo es de 40 dóllar más bajo en area de 890-900 $/oz (mínimo de diciembre 2016). Como destaca Commerzbank hay, sin embargo, al menos un potencial driver alcista por el metal: Impala Platinum, el segundo productor mundial de platino está despidiendo a miles de empleados como resultado de las pérdidas reportadas durante el año fiscal pasado. Esto podría implicar huelgas a corto y medio plazo y, en consecuencia, una disminución de la producción.

Gráfico XPTUSD (soportes principales y resistencias)

PALADIO (XPDUSD)

Sigue el movimiento corrector del precio del paladio. El metal, después de ser rechazado por la fuerte resistencia alrededor de 1.000 $ por onza, se acercó por tercera semana consecutiva a 900 dólar. Los medios más cercanos están en el área 910-915 (máximos del 2014) y luego en el área 880 $/oz y 840-850 $/oz. Los fundamentos siguen siendo de apoyo (aumento de la demanda de metal físico frente a la escasa oferta). Además, según lo señalado por Reuters, los exchange-traded fund (ETF) que invierten en el metal viernon, en agosto, la mayor entrada de fondos hace tres años: una señal alcista que da esperanza de una recuperación de las cotizaciones.

Gráfico XPDUSD (soportes principales y resistencias)

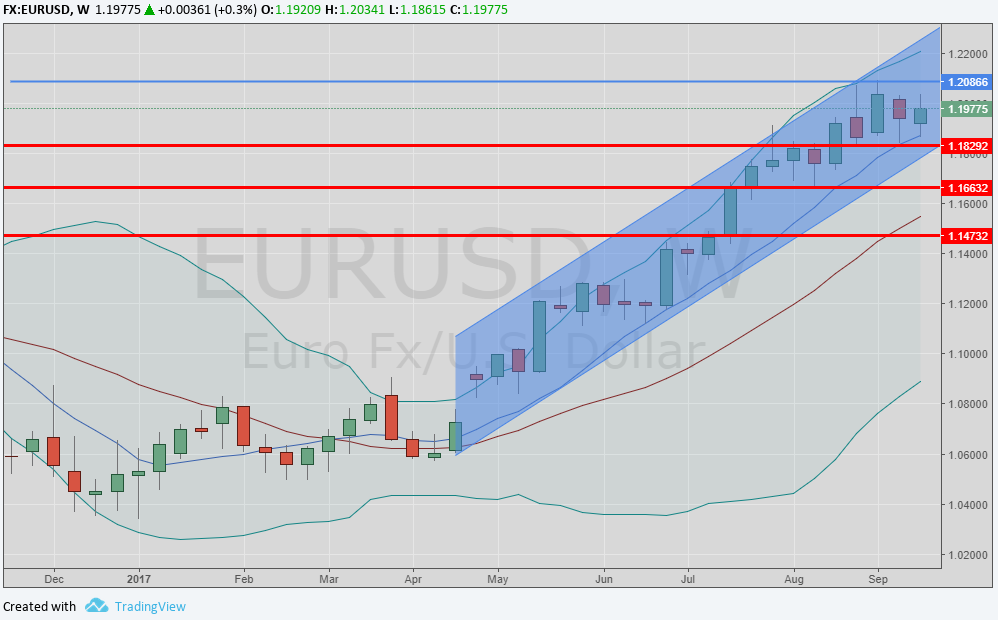

EURODOLLARO (EURUSD)

El cambio es ahora estable durante 5 meses en el rango de 1,18-1,20. Las palabras prononciadas esta semana por Janet Yellen, aunque bastante explícitas acerca de la orientación futura de FED, no han disminuido el interés del euro frente al euro. Las perspectivas para la moneda de la eurozona siguen siendo positivas. Conviene recordar que en los períodos de mercado donde se percibe un riesgo inminente, la moneda única se considera una especie de valor refugio, así como el yen japonés. La prueba, esta semana, se no ha dado por la apreciación del euro trás las declaraciones de Pyongyang. En la tabla de abajo se encuentran los soportes y resistencias principales.

EURUSD gráfico semanal (soportes principales y resistencias)

…EN RESUMEN

|

ORO |

Resistencias |

1350 |

1375-1380 |

|

Soportes |

1285 |

1250-1270 |

|

PLATA |

Resistencias |

18,15 |

18,70 |

|

Soportes |

16,60- 16,80 |

17,10 |

|

PLATINO |

Resistencias |

1032 |

1045,1050 |

|

Soportes |

960 |

980-986 |

|

PALADIO |

Resistencias |

1000 |

1110 |

|

Soportes |

910-915 |

950 |

|

EURUSD |

Resistencias |

1,20 |

1,25 |

|

Soportes |

1,15-1,16 |

1,18 |

Fuentes: Bloomberg, Commerzbank, Reuters, ScotiaBank, UBS.

IT

IT  EN

EN