Report Settimanale Italpreziosi - 19 Aprile 2017

Report Settimanale Italpreziosi - 19 Aprile 2017

La settimana in dettaglio: AMERICA

Oltreoceano, a livello politico, i dissapori all’interno dell’amministrazione Trump paiono cessati o, perlomeno, in fase di stallo. Governo ed opposizione hanno infatti deciso di deporre l’ascia di guerra e di mostrarsi uniti per far fronte ad alcune delicate situazioni concernenti la politica estera. I fatti salienti da questo punto di vista sono stati numerosi e si sono susseguiti lungo tutto l’arco degli ultimi 10 giorni. In primis, vi è stato l’attacco missilistico nei confronti della Siria in risposta ad un presunto raid con agenti chimici ad opera dell’esercito di Assad. In secondo luogo sono cresciute le tensioni sia con la Russia (alleato storico del governo Siriano), sia con la Corea del Nord. Ultimo, ma non per importanza, lo sgancio di una bomba MOAB (seconda per potenza solo agli ordigni atomici) sul territorio afgano contro i guerriglieri dell’ISIS (anche se, a detta di molti analisti politici, il lancio della super bomba sarebbe stato più un monito diretto a Pyongyang che una vera e propria offensiva contro gli integralisti islamici).

Sui mercati, l’incertezza geopolitica è stata senza ombra di dubbio il principale driver della settimana: dal punto di vista operativo ciò si è tradotto in un atteggiamento prudente che ha spinto gli operatori ad alcune prese di beneficio sull’azionario e, in contemporanea, a rifugiarsi in asset relativamente più sicuri quali il compartimento dei metalli preziosi e favorendo valute ritenute più sicure quali il Franco svizzero e lo Yen giapponese.

Inoltre, a mettere ulteriore pressione sui mercati sono state le parole della presidente della FED Yellen, la quale – dopo aver visto i recenti dati non proprio brillanti sullo stato di salute dell’economia a stelle e strisce – si è rimessa nuovamente nei panni della colomba ed ha affermato che, tutto sommato, un ulteriore rialzo dei tassi a breve sarebbe quantomeno prematuro. Il cambio di rotta non è avvenuto solo in seno alla FED. Infatti, sono stati ben cinque i cambi di rotta del Governo Trump avvenuti in un lasso di tempo brevissimo, ossia durante un’intervista di un’ora concessa dal Presidente al Wall Street Journal. In breve, Trump ha sostenuto che:

- Un dollaro forte, in via definitiva, non fa bene all’economia americana e che, di conseguenza, preferirebbe mantenere il costo del denaro ai livelli attuali.

- La Cina non manipola artificialmente la propria valuta (aveva sostenuto il contrario durante tutta la campagna elettorale)

- Un altro mandato di Janet Yellen alla FED non è improbabile.

- La “Export-Import Bank” non è una cattiva idea (osteggiata nei mesi precedenti)

- La NATO non è obsoleta.

La settimana in dettaglio: EUROPA

Scenario più tranquillo in Europa: la settimana non ha brillato per vivacità sia a livello di dati macroeconomici sia per quanto riguarda la sfera politica. Anche le elezioni francesi non sono state troppo temute dai mercati poiché l’attenzione è ormai totalmente rivolta agli accadimenti geopolitici.

Ciononostante, piuttosto in sordina, sono avvenuti due fatti relativamente importanti: il primo è l’abbandono del cosiddetto PEG (ossia una sorta di cambio fisso) tra l’euro e la corona ceca. Il secondo, a poche ore di distanza, è stato l’annuncio da parte della Danimarca di essere intenzionata anch’essa a seguire le orme della Repubblica Ceca sganciando così la corona danese dalla moneta europea. Al momento i mercati non hanno dato troppo peso ai suddetti avvenimenti (l’euro contro dollaro ha paradossalmente guadagnato terreno) ma è innegabile che lo scetticismo sulla tenuta di Eurolandia sia ai massimi storici.

Come si può notare dal grafico sottostante l’Euro rimane comunque in un trend discendente e fatica a portarsi stabilmente al di sopra della soglia di 1,07 contro il dollaro americano. A fare da tenuta, oltre i livelli puramente tecnici-psicologici, sono le parole di Trump e del Segretario al Tesoro Steven Mnuchin i quali non perdono occasione per ribadire che la valuta americana è ancora troppo forte. Il cambio prenderà una direzione maggiormente definita con ogni probabilità dopo l’esito delle elezioni francesi poiché rappresentano l’unico market mover nel breve termine.

Grafico: EURUSD giornaliero. La moneta europea ha provato ad alzare la testa dopo i minimi fatti a gennaio a 1,034 ma il quadro complessivo rimane debole, soprattutto in vista dei prossimi appuntamenti elettorali (Francia e Germania).

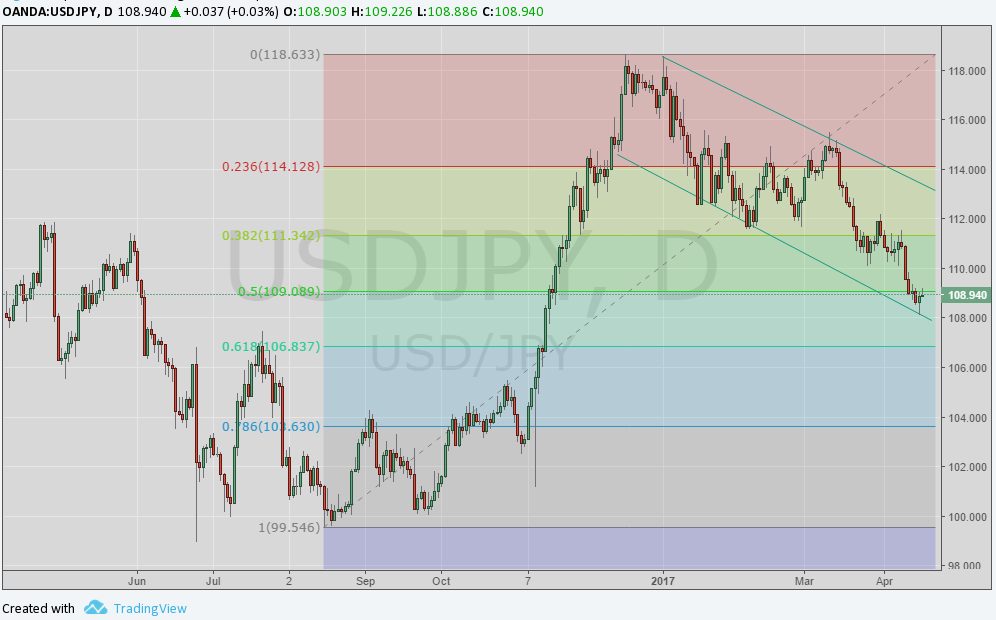

Grafico: USDJPY giornaliero. La complessa situazione geopolitica ha spinto gli investitori a prendere rifugio nella valuta giapponese che dall’inizio di marzo non ha mai cessato di rafforzarsi rispetto al dollaro americano. Lo Yen, così come l’oro, viene considerato alla pari di un bene rifugio durante i periodi di bassa propensione al rischio. I livelli da monitorare sono, verso il basso, in area 107-107,50 mentre, verso l’alto, in area 114-115.

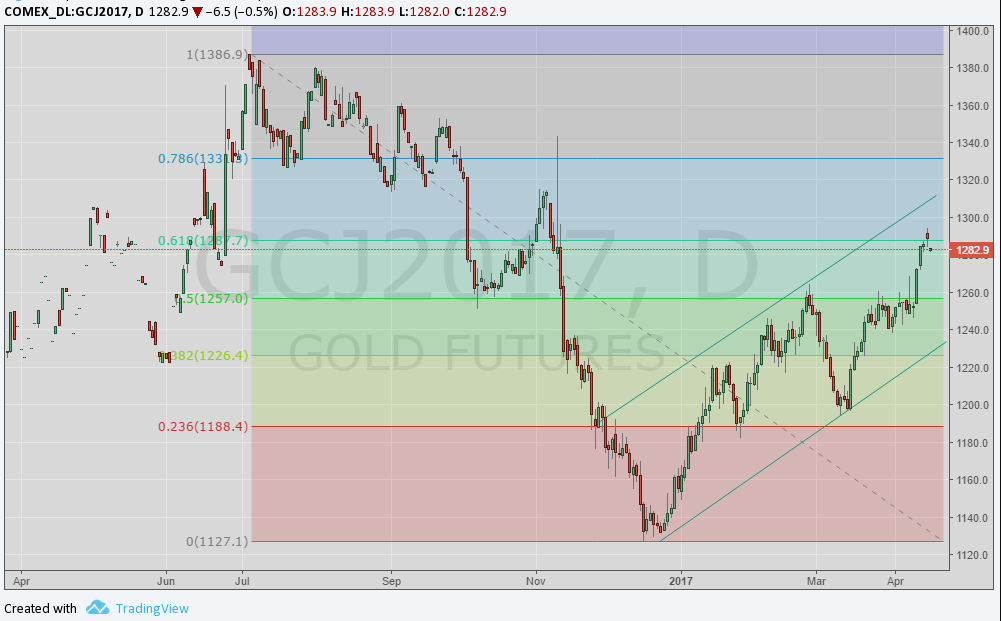

Grafico: XAUUSD giornaliero. Anche l’oro, come già accennato, ha beneficiato e sta tuttora beneficiando della fase di incertezza che aleggia sui mercati andandosi a spingere fino ad un massimo di 1293,47 $/oz e andando così a recuperare tutta la discesa post-Trump. Il primo grosso ostacolo in caso di salita si trova in area 1300-1305. I supporti si trovano invece in area 1260-1250. Il quadro tecnico rimane rialzista.

EN

EN  ES

ES